Zum Zusammenhang zwischen der Finanzsituation von Unternehmen und deren ESG-Scores

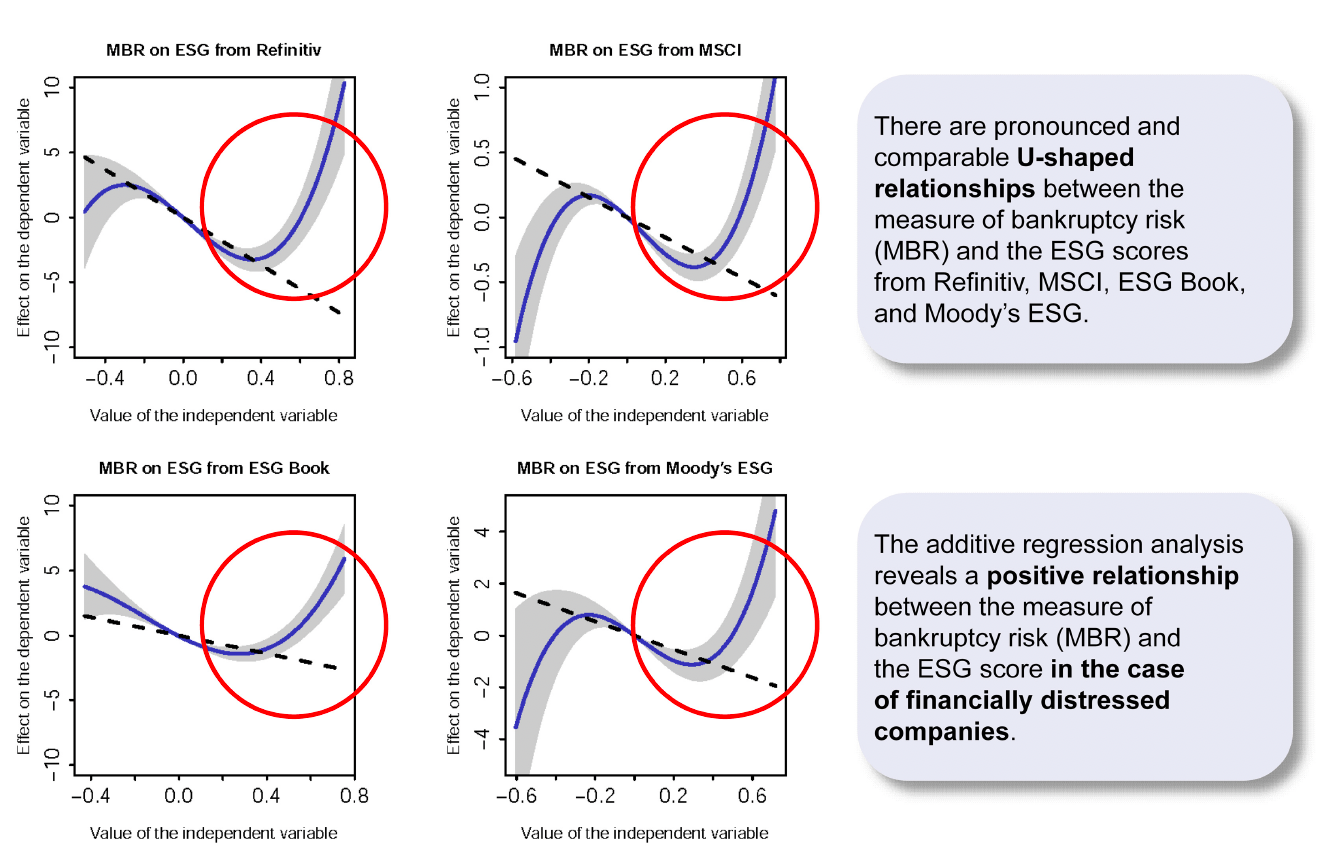

In unserer neuesten empirischen Studie wird die Beziehung zwischen der finanziellen Notlage eines Unternehmens, die anhand eines Insolvenzprognosemodells ermittelt wurde, und ESG-Scores von Refinitiv, MSCI, ESG Book und Moody's ESG analysiert. Die Anwendung nichtparametrischen Regressionsmodelle auf Paneldaten von börsennotierten US-Unternehmen für den Zeitraum 2003-2022 zeigt eine statistisch signifikante U-förmige Beziehung zwischen der finanzieller Notlage und ESG-Bewertungen von Unternehmen. Finanziell angeschlagene Unternehmen weisen hohe ESG-Bewertungen auf. Die empirische Evidenz zeigt, dass die hohen ESG-Scores finanziell angeschlagener Unternehmen nicht durch frühere Investitions- und F&E-Ausgaben oder durch die tatsächliche Energieintensität der Einnahmen eines Unternehmens erklärt werden können, sondern dass sie in einem signifikantem Zusammenhang mit der Stakeholder-Orientierung eines Unternehmens stehen. Darüber hinaus stehen die hohen ESG-Scores finanziell angeschlagener Unternehmen eher mit vorhersehbaren unternehmensbezogenen Ursachen als mit unvorhersehbaren exogenen Ursachen finanzieller Notlagen in Zusammenhang. Die plausibelste Interpretation ist, dass Unternehmen ihre bevorstehende finanzielle Notlage antizipieren und die ESG-unterstützende Offenlegung intensivieren, um ihre ESG-Werte nach oben zu steuern. Das empirisch beobachtbare, systematische Management von ESG-Scores durch die Gruppe der finanziell angeschlagenen Unternehmen reduziert die Validität und Glaubwürdigkeit von ESG-Scores und macht es zwingend notwendig, den Grad der finanziellen Notlage eines Unternehmens bei der Interpretation von ESG-Scores zu berücksichtigen.

Die U-förmige Beziehung zwischen dem Maß für das Konkursrisiko (MBR) und den ESG-Bewertungen von Refinitiv, MSCI, ESG Book und Moody's ESG. Diese Abbildung zeigt die statistisch signifikanten Spline-Muster für die Beziehung zwischen dem Maß für das Konkursrisiko und den ESG-Bewertungen von Refinitiv, MSCI, ESG Book und Moody's ESG. Das Maß für das Konkursrisiko ist auf der x-Achse aufgetragen, die ESG Wert auf der y-Achse. Aufgrund der „within“-Transformation stellen die Werte auf den Achsen Abweichungen vom Mittelwert des Unternehmens dar. Die fette schwarze Linie stellt die geschätzte Spline-Funktion dar, die gestrichelte Linie die geschätzte lineare Funktion. Das 95 %-ige Konfidenzintervall ist grau schattiert.

Die vollständige Studie kann nachstehend heruntergeladen werden:

On the Relationship between Financial Distress and ESG Scores

Wir freuen uns über Ihr Feedback!

Haben Sie Anregungen oder möchten Sie mehr erfahren?

Kontaktieren Sie uns gerne:

Dr. Steffen Möllenhoff

+49 (172) 868 9901

steffen.moellenhoff@nexdos-capital.com